डिमांड ड्राफ्ट क्या होता है?

बैंकिंग से जुड़ी शब्दावलियों में आपने अक्सर डिमांड ड्राफ्ट (Demand Draft) के बारे में सुना होगा। यह बैंकों द्वारा जारी किया जाने वाला एक वित्तीय दस्तावेज होता है, जिसका इस्तेमाल सुरक्षित रूप से भुगतान करने के लिए किया जाता है। ये भुगतानकर्ता (Payer) और प्राप्तकर्ता (Payee) दोनों को एक ठोस आश्वासन प्रदान करता है कि, इसमें लिखित धनराशि सुरक्षित और निश्चित रूप से ट्रांसफर करी जाएगी।

डिमांड ड्राफ्ट को बैंक ड्राफ्ट भी कहा जाता है, यह ग्राहक की ओर से बैंक द्वारा जारी किया गया जाने वाला एक फाइनेंशियल इंस्ट्रूमेंट है। ग्राहक (Payer) बैंक के पास वह धनराशि जमा करता है, जिसका वह भुगतान करना चाहता है बदले में बैंक ग्राहक को प्राप्तकर्ता (Payee) के नाम पर उतनी राशि का डिमांड ड्राफ्ट जारी करते हैं।

यह भी पढ़ें 👉 Credit Score Vs Credit Rating: क्रेडिट स्कोर और क्रेडिट रेटिंग में क्या अंतर है?

डिमांड ड्राफ्ट केवल बैंकों द्वारा ही जारी किए जाते हैं इन्हें चैक (Cheque) की तरह व्यक्तिगत स्तर पर जारी नहीं किया जा सकता है। किसी चैक की भांति इनमें भी भुगतान करी जाने वाली राशि दर्ज होती है, लेकिन चैक के विपरीत ये एक प्री-पेड इंस्ट्रूमेंट होते हैं

दूसरे शब्दों में डिमांड ड्राफ्ट जारी करने के दौरान ही बैंक द्वारा भुगतानकर्ता के बैंक खाते से उचित धनराशि डेबिट कर ली जाती है। इनका प्री-पेड होना इन्हें चैक की तुलना में बेहद सुरक्षित और विश्वसनीय बनाता है।

डिमांड ड्राफ्ट आम तौर पर तब जारी किए जाते हैं जब भुगतान की जाने वाली रकम बड़ी हो तथा दोनों पक्ष (भुगतानकर्ता एवं प्राप्तकर्ता) एक दूसरे से अपरिचित हों या उनमें विश्वास की कमी हो। ऐसा व्यक्ति जो डिमांड ड्राफ्ट का अनुरोध करता है उसे “Drawer” कहा जाता है, जबकि पैसों का भुगतान करने वाले बैंक को “Drawee” कहा जाता है। उस व्यक्ति या पार्टी जिसे डिमांड ड्राफ्ट का भुगतान किया जाना है “Payee” कहा जाता है।

डिमांड ड्राफ्ट कैसे काम करता है?

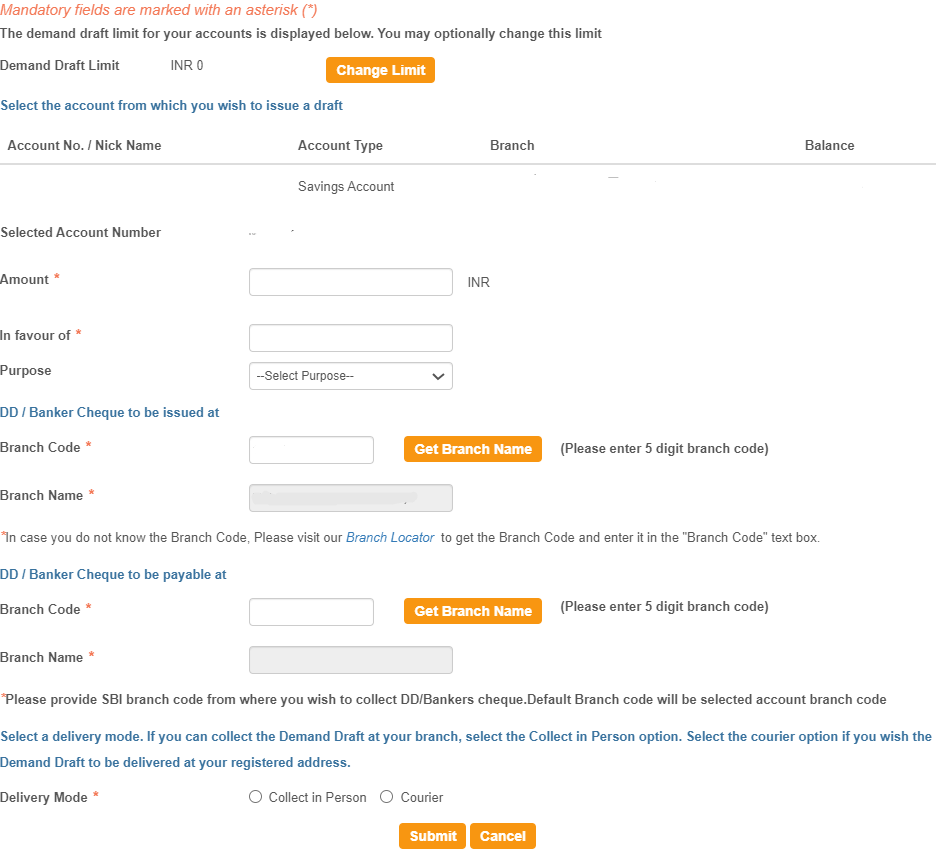

कोई भी व्यक्ति जो किसी अन्य व्यक्ति या संस्थान को भुगतान करना चाहता है, बैंक में जाकर उस व्यक्ति / संस्थान के नाम डिमांड ड्राफ्ट बनवा सकता है। इसके अलावा इंटरनेट बैंकिंग का इस्तेमाल करने वाले ग्राहक ऑनलाइन माध्यम से भी डिमांड ड्राफ्ट जारी करवा सकते हैं।

ऑनलाइन अथवा ऑफलाइन किसी भी तरीके से डिमांड ड्राफ्ट जारी करवाने के लिए भुगतानकर्ता (Payer) को एक फॉर्म भरना होता है, जिसमें भुगतान प्राप्तकर्ता (Payee) का नाम, धनराशि, ड्राफ्ट को इनकैश करने का स्थान आदि जानकारी दर्ज करनी होती है, जैसा कि नीचे चित्र में भी दिखाया गया है।

इसके पश्चात बैंक जारीकर्ता से कुछ सेवा शुल्क से साथ वह राशि प्राप्त करता है, जिसकी अदायगी प्राप्तकर्ता (Payee) को करी जानी है। अंत में प्राप्तकर्ता भुगतान के लिए अपने बैंक को डिमांड ड्राफ्ट प्रस्तुत करता है, बैंक ड्राफ्ट को स्वीकार करने और प्राप्तकर्ता को भुगतान करने के लिए बाध्य है।

डिमांड ड्राफ्ट के प्रकार

डिमांड ड्राफ्ट के प्रकारों की बात करें तो ये दो प्रकार के होते हैं, जिनमें साइट डिमांड ड्राफ्ट तथा टाइम डिमांड ड्राफ्ट शामिल हैं। आइए इन दोनों प्रकारों को विस्तार से समझते हैं-

साइट डिमांड ड्राफ्ट: इस प्रकार के डिमांड ड्राफ्ट को मंजूर करने अथवा भुगतान करने के लिए बैंक द्वारा Payee से कुछ दस्तावेज़ों की मांग करी जाती है यदि वह आवश्यक दस्तावेज़ों में से किसी एक को भी पेश नहीं कर पाता है, तो बैंक द्वारा राशि का भुगतान नहीं किया जाता है।

टाइम डिमांड ड्राफ्ट: यह ऐसे डिमांड ड्राफ्ट होते हैं, जिनका भुगतान एक निश्चित अवधि के बाद ही किया जाता है, प्राप्तकर्ता इसे परिपक्वता तिथि पर या उसके बाद ही भुगतान के लिए प्रस्तुत कर सकता है।

डिमांड ड्राफ्ट को रद्द कैसे करें?

यदि आप किसी कारणवश जारी करवाए गए डिमांड ड्राफ्ट को रद्द करवाना चाहते हैं, तो बैंक जाकर ऐसा कर सकते हैं, गौरतलब है कि ऑनलाइन माध्यम से ऐसा करना संभव नहीं है। डिमांड ड्राफ्ट को रद्द करवाने के लिए आपको एक आवेदन फॉर्म भरकर बैंक में देना होगा तथा उसके साथ मूल डिमांड ड्राफ्ट को भी संलग्न करना होगा।

यह भी पढ़ें : चेक बाउंस होने का क्या मतलब होता है और क्या हैं चेक बाउंस से जुड़े नियम?

इसके पश्चात बैंक इस कार्य के लिए एक सेवा शुल्क की कटौती के बाद शेष धनराशि आपको लौटा देगा। साधारणतः डिमांड ड्राफ्ट को रद्द करने के लिए बैंक 100 रुपये से 300 रुपये के बीच सेवा शुल्क वसूलते हैं, हालांकि यह राशि बैंक तथा डिमांड ड्राफ्ट की कीमत के अनुसार भिन्न हो सकती है।

चैक और डिमांड ड्राफ्ट में क्या अंतर है?

चैक और डिमांड ड्राफ्ट दोनों भुगतान करने के साधन हैं, हालांकि दोनों एक समान प्रतीत होते हैं किन्तु इन दोनों में कई अंतर हैं। चैक तथा डिमांड ड्राफ्ट के बीच कुछ प्रमुख अंतर नीचे दिए गए हैं-

| आधार | डिमांड ड्राफ्ट | चैक |

|---|---|---|

| उद्देश्य | पैसे को एक स्थान से दूसरे स्थान पर सुरक्षित रूप से ट्रांसफर करना | भुगतान करना |

| प्रकृति | डिमांड ड्राफ्ट एक प्री-पेड इंस्ट्रूमेंट है जहाँ भुगतान पूर्व में किया जाता है | यह एक पोस्टपेड इंस्ट्रूमेंट है, इसमें भुगतान तब होता है जब धारक इसे बैंक में प्रस्तुत करता है |

| भुगतान की गारंटी | इसमें भुगतान की गारंटी होती है क्योंकि जारीकर्ता के खाते से धनराशि पहले ही डेबिट कर दी जाती है | इसमें भुगतान की कोई गारंटी नहीं होती है यह जारीकर्ता की शेष धनराशि पर निर्भर करता है |

| जारीकर्ता | इसे केवल बैंक द्वारा जारी किया जाता है | चैक किसी व्यक्ति, संस्था, व्यवसाय आदि द्वारा जारी किये जा सकते हैं |

| जोखिम | डिमांड ड्राफ्ट चैक के मुकाबले अधिक सुरक्षित होते हैं | चैक तुलनात्मक रूप से कम सुरक्षित होते हैं इनके बाउंस होने की संभावना होती है |

| मान्यता अवधि | जारी करने की तारीख से 3 महीने | जारी करने की तारीख से 3 महीने |

| शामिल पक्ष | चूँकि इसे केवल बैंक जारी करते हैं अतः इसमें केवल दो पक्ष शामिल होते हैं भुगतानकर्ता और प्राप्तकर्ता | इसमें तीन पक्ष शामिल होते हैं चैक जारीकर्ता, बैंक तथा जिसे भुगतान किया जाना है |

| डिसऑर्नर / बाउंस | प्रीपेड होने के चलते यह डिसऑर्नर या बाउंस नहीं होता है | अपर्याप्त बैलेंस के कारण डिसऑर्नर या बाउंस हो सकता है |

सार-संक्षेप

डिमांड ड्राफ्ट भुगतान करने / प्राप्त करने का एक आसान साधन है। कोई भी व्यक्ति जिसे किसी व्यक्ति / संस्था को भुगतान करना है वह बैंक जाकर उस व्यक्ति / संस्था के नाम भुगतान करी जाने वाली धनराशि का डिमांड ड्राफ्ट जारी करवा सकता है। जहाँ चैक जारी करने के लिए जारीकर्ता के पास बैंक खाता होने की अनिवार्यता होती है वहीं डिमांड ड्राफ्ट बिना बैंक खाते के भी जारी करवाया जा सकता है।

हालांकि वर्तमान में भुगतान करने के लिए डिजिटल माध्यम का इस्तेमाल खासा चलन में है, किन्तु अनेक व्यक्तियों, व्यवसायों द्वारा डिमांड ड्राफ्ट के जरिए भी भुगतान प्राप्त किया जाता है। अधिकांश सरकारी एवं शैक्षणिक संस्थान विभिन्न प्रकार के शुल्कों इत्यादि का भुगतान डिमांड ड्राफ्ट के माध्यम से ही प्राप्त करते हैं।

जैसा कि हमनें ऊपर बताया डिमांड ड्राफ्ट को जारी करने से पहले ही उसकी एवज में पेमेंट करनी पड़ती है, लिहाजा डिमांड ड्राफ्ट ज़्यादा विश्वसनीय और सुरक्षित माने जाते हैं जबकि चैक की स्थिति में उसके बाउंस होने का खतरा बना रहता है, यही कारण है कि चैक फ्रॉड के मामले आए दिन देखने को मिलते हैं।