पैन कार्ड का इस्तेमाल हम सभी करते हैं, यह आयकर विभाग द्वारा प्रत्येक टैक्सपेयर की पहचान सुनिश्चित करने तथा किसी भी वित्तीय लेन-देन को ट्रैक करने के लिए व्यक्तियों एवं संस्थाओं को जारी किया जाता है।

इनकम टैक्स के दायरे में आने वाले व्यक्तियों समेत ऐसे सभी लोगों के लिए ‘परमानेंट अकाउंट नंबर’ यानी PAN कार्ड अनिवार्य होता है, जो एक सीमा से अधिक के वित्तीय लेन-देन करते हैं।

PAN की भांति आयकर विभाग द्वारा TAN नंबर भी जारी किया जाता है, यह आम लोगों के विपरीत ऐसे व्यक्तियों के लिए होता है, जो सामान्यतः स्रोत पर कर की कटौती या TDS कलेक्ट करते हैं। आइए विस्तार से समझते हैं आखिर TAN क्या होता है, किन लोगों के लिए जरूरी होता है तथा TAN कार्ड या नंबर कैसे बनाया जाता है?

TAN क्या है?

PAN की तरह TAN भी इनकम टैक्स डिपार्टमेंट द्वारा जारी किया आता है। TAN का पूरा नाम टैक्स डिडक्शन एंड कलेक्शन अकाउंट नंबर (Tax Deduction and Collection Account Number) है। यह उन लोगों के लिए बनाना अनिवार्य होता है, जिन्हें किसी व्यक्ति को भुगतान करने से पहले TDS कटौती की जरूरत होती है।

दरअसल आयकर अधिनियम के अनुसार किसी व्यक्ति या संस्था द्वारा किया जाने वाला भुगतान यदि एक सीमा से अधिक होता है, तो भुगतानकर्ता को स्रोत पर ही अग्रिम रूप से टैक्स की कटौती करनी होती है, जिसे TDS कहा जाता है। यह टैक्स, भुगतान प्राप्त करने वाले व्यक्ति की ओर से एडवांस में जमा किया जाता है।

आयकर अधिनियम में ही विभिन्न प्रकार की आय श्रेणियों पर लगने वाली TDS की दर तथा उस निर्धारित सीमा के बारे में बताया गया है, जिससे अधिक का भुगतान करने पर TDS कटौती करना अनिवार्य होता है।

TAN की आवश्यकता क्यों है?

TAN नंबर ऐसे सभी व्यक्तियों के लिए आवश्यक है, जो स्रोत पर कर कटौती (TDS) या स्रोत पर कर संग्रह (TCS) करते हैं। बिना टैन नंबर के टीडीएस तथा टीसीएस रिटर्न स्वीकार नहीं किया जाता है।

अनिवार्यता होने पर TAN के लिए आवेदन न करना, टीडीएस/टीसीएस भुगतान चालान तथा टीडीएस/टीसीएस रिटर्न में TAN नंबर का उल्लेख न करने पर 10,000 रुपये का जुर्माना लग सकता है।

TAN के लिए आवेदन कैसे करें?

TAN के लिए आवेदन करने के तीन तरीके हैं। इनमें पहला तरीका ऑनलाइन है, जिसमें आपको NSDL पोर्टल tin.tin.nsdl.com/tan/form49B.html पर फॉर्म 49बी भरना होता है तथा भरे गए फॉर्म का प्रिन्ट आउट लेकर इसमें अपने हस्ताक्षर करके इसे भौतिक रूप में NSDL के बताए गए पते पर भेजना होता है।

दूसरा तरीका भी ऑनलाइन ही है, लेकिन ये उन लोगों के लिए है, जिनके पास अपना डिजिटल सिग्नेचर सर्टिफिकेट (डीएससी) है। ऐसे लॉग ऑनलाइन फॉर्म 49बी भरकर इसे डिजिटल रूप में ही हस्ताक्षरित कर सकते हैं। इन्हें फॉर्म को प्रिन्ट कर भौतिक रूप से NSDL को भेजने की आवश्यकता नहीं होती है।

यह भी पढ़ें : प्राइवेट लिमिटेड कंपनी क्या होती है, इसके फायदे और रजिस्ट्रेशन का प्रोसेस

तीसरा तरीका ऑफ़लाइन है, जिसमें आपको फॉर्म 49बी को डाउनलोड करके प्रिन्ट करना होगा और उसे भरकर NSDL के नजदीकी सेंटर (TIN-FCs) में जमा करना होगा।

आवेदन करने के बाद आपको 14 अंकों का एक एक्नॉलेजमेंट नंबर मिलता है, जिससे TAN एप्लीकेशन के स्टेटस को देखा जा सकता है। सामान्यतः TAN नंबर एक हफ्ते के भीतर प्राप्त हो जाता है। टैन नंबर भी पैन की तरह 10-डिजिट की एक अल्फानयूमेरिक संख्या यानी अक्षरों और अंकों का कॉम्बिनेशन होता है।

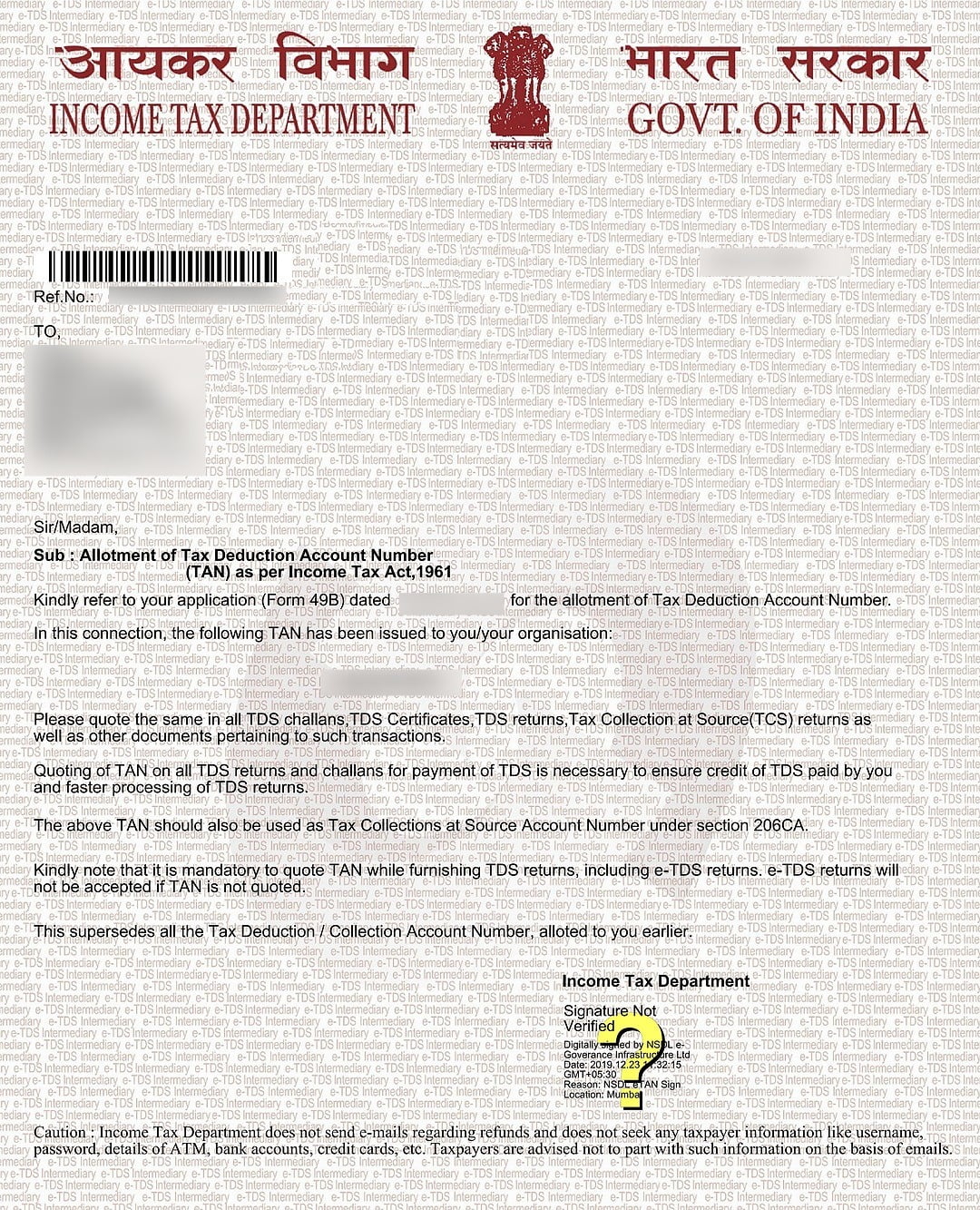

गौरतलब है कि, पैन कार्ड की तरह TAN नंबर के लिए इनकम टैक्स डिपार्टमेंट द्वारा कोई कार्ड नहीं दिया जाता है, बल्कि यह ऊपर दिखाए अनुसार केवल एक पत्र (Letter) के रूप में प्राप्त होता है। हालांकि आम बोलचाल में टैन के लिए ‘TAN कार्ड‘ शब्द का ही इस्तेमाल किया जाता है।

TAN आवेदन के लिए शुल्क

ऑनलाइन TAN आवेदन के लिए आवेदकों को ₹77 रुपये के शुल्क का भुगतान करना होगा, वहीं ऑफ़लाइन आवेदन की स्थिति में यह शुल्क ₹55 रुपये है। यदि आपके आवेदन को किसी त्रुटि के चलते अस्वीकार (Reject) किया जाता है, तो उस स्थिति में आवेदन शुल्क रिफ़ंड नहीं किया जाएगा।

TAN की जानकारी

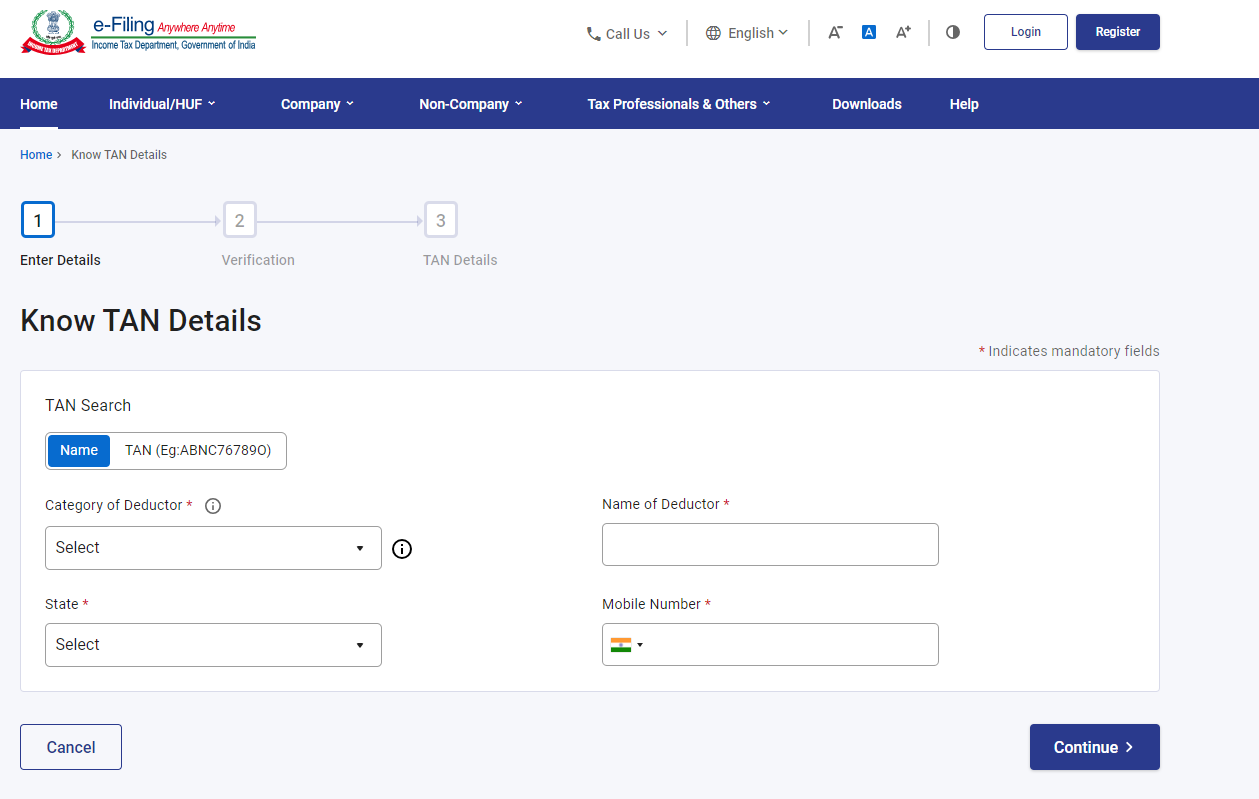

यदि आप किसी कंपनी, व्यक्ति इत्यादि के TAN नंबर को चैक या वैरिफाई करना चाहते हैं तो आयकर विभाग के ई-फाइलिंग पोर्टल के जरिये ऐसा कर सकते हैं। इसके लिए आपको www.incometax.gov.in में जाना होगा और बायीं तरफ दिख रहे विकल्पों में से ‘Know Your TAN’ पर क्लिक करना होगा।

यदि आपके पास TAN नंबर है, तो आप इसके जरिये किसी डिडक्टर की जानकारी प्राप्त कर सकते हैं। साथ ही यदि आप नाम के आधार पर किसी डिडक्टर के TAN की जानकारी चाहते हैं तो ऐसा भी कर सकते हैं।

PAN और TAN में अंतर

PAN तथा TAN निम्नलिखित आधार पर एक दूसरे से भिन्न हैं

| विवरण | परमानेंट अकाउंट नंबर (PAN) | टैक्स डिडक्शन एंड कलेक्शन अकाउंट नंबर (TAN) |

|---|---|---|

| पूरा नाम | स्थायी लेखा संख्या (Permanent Account Number) | कर कटौती और संग्रह खाता संख्या (Tax Deduction and Collection Account Number) |

| प्रयोजन | आयकर भुगतान, आयकर रिटर्न दाखिल करना और वित्तीय लेन-देन की निगरानी | टीडीएस (Tax Deduction at Source) और टीसीएस (Tax Collection at Source) के लिए उपयोग |

| उपयोगकर्ता | प्रत्येक करदाता व्यक्ति, कंपनी और संस्थाएँ | वे संस्थाएँ या व्यक्ति जो TDS/TCS कटौती करती हैं |

| कानूनी प्रावधान | आयकर अधिनियम की धारा 139A में प्रावधान किया गया है | आयकर अधिनियम की धारा 203A के तहत प्रावधान |

| उपयोग की अनिवार्यता | बैंक खाते, संपत्ति खरीद, निवेश और आयकर रिटर्न में अनिवार्य | TDS/TCS जमा करने और संबंधित रिटर्न दाखिल करने के लिए आवश्यक |

सार-संक्षेप

Tax Deduction and Collection Account Number या TAN नंबर आयकर विभाग द्वारा टीडीएस कटौती करने वाले व्यक्तियों/संस्थाओं को जारी किया जाता है। आयकर अधिनियम की धारा 203A, के तहत ऐसे सभी लोगों के पास TAN नंबर होना जरूरी है, जिनके लिए स्रोत पर टैक्स की कटौती करने की अनिवार्यता होती है।

टैन नंबर, PAN की भांति 10-डिजिट की एक अल्फान्यूमेरिक संख्या होती है और इसके लिए NSDL के ऑनलाइन पोर्टल से आवेदन किया जा सकता है।