एक समय था जब शेयर बाजार में निवेश केवल एक वर्ग विशेष तक सीमित था, किंतु वर्तमान में इंटरनेट एवं स्मार्टफोन की लोगों तक बढ़ती पहुँच ने एक सामान्य व्यक्ति को भी शेयर बाज़ार में निवेश करने का अवसर दिया है।

शेयर बाज़ार में अलग-अलग तरीके से निवेश किया जा सकता है, जिनमें कुछ निवेश कम जोखिम भरे होते हैं, जबकि कुछ में जोखिम एवं लाभ दोनों की संभावनाएं अधिक रहती हैं।

इस लेख में हम शेयर बाज़ार में निवेश करने के ऐसे ही एक तरीके के बारे में चर्चा करने जा रहे हैं, जिसके विषय में पर्याप्त जानकारी का अभाव अधिकांश निवेशकों के नुकसान का कारण बनता है।

हम बात कर रहे हैं फ्यूचर्स और ऑप्शंस ट्रेडिंग की, इस लेख में जानेंगे स्टॉक मार्केट में फ्यूचर एंड ऑप्शंस या F&O ट्रेडिंग क्या है, फ्यूचर्स और ऑप्शंस में क्या अंतर है तथा आप F&O ट्रेडिंग से पैसे कैसे कमा सकते हैं?

फ्यूचर एंड ऑप्शंस ट्रेडिंग क्या है?

फ्यूचर एंड ऑप्शंस डेरिवेटिव इन्स्ट्रूमेंट्स हैं, जिन्हें शेयर बाजार में खरीदा एवं बेचा जाता है। डेरिवेटिव ऐसे वित्तीय उत्पाद होते हैं, जिनका अपना कोई मूल्य नहीं होता बल्कि ये अपनी कीमत उनमें अंतर्निहित परिसंपत्तियों (Underlying Assets) जैसे किसी कमॉडिटी, स्टॉक, बॉन्ड और मुद्राओं आदि से प्राप्त करते हैं।

हमारे द्वारा इस्तेमाल किये जाने वाले बैंकनोट डेरिवेटिव उत्पादों के एक प्रमुख उदाहरण हैं। नोट का अपना कोई मूल्य नहीं होता, रिजर्व बैंक द्वारा किसी बैंकनोट को उसका मूल्य प्रदान किया जाता है। नोट के विपरीत यदि सिक्कों की बात करें तो वे डेरिवेटिव उत्पाद नहीं है, क्योंकि उनकी निर्धारित कीमत, जिस धातु से वे बने हैं उससे होती है।

फ्यूचर एंड ऑप्शंस (Futures & Options) भी एसे ही डेरिवेटिव उत्पाद हैं, जो स्टॉक एक्सचेंज जैसे बीएसई या एनएसई पर ट्रेड किये जाते हैं। ये एक प्रकार के कॉन्ट्रेक्ट्स होते हैं, जिनके माध्यम से भविष्य की किसी तारीख को पहले से निर्धारित मूल्य पर किसी एसेट का व्यापार किया जाता है।

डेरिवेटिव उत्पादों के प्रकार

डेरिवेटिव उत्पाद मुख्यतः चार प्रकार के होते हैं।

- फॉरवर्ड अनुबंध

- फ्यूचर्स अनुबंध

- स्वैप अनुबंध

- ऑप्शन अनुबंध

फॉरवर्ड अनुबंध (Forward Contract)

फॉरवर्ड कॉन्ट्रैक्ट दो व्यक्तियों (बायर और सैलर) द्वारा आपस में किया गया एक समझौता है, जिसमें उनके मध्य भविष्य में किसी उत्पाद को समझौते में निर्धारित कीमत तथा तारीख पर खरीदने या बेचने का समझौता होता है।

इसका इस्तेमाल किसी उत्पाद की कीमत में आने वाले उतार-चढ़ाव से बचने के लिए किया जाता है। इस प्रकार के अनुबंधों में दोनों पक्षों के बीच कोई नियामक संस्था नहीं होती, जिस कारण किसी एक पक्ष के समझौते से मुकरने की संभावना बनी रहती है। नियामक की भूमिका न होने के कारण ऐसे अनुबंध बदलाव करने योग्य भी होते हैं।

स्वैप अनुबंध (Swap Contract)

स्वैप कॉन्ट्रैक्ट एक ऐसा समझौता है, जिसमें दो पक्ष अपनी देयताओं (Liabilities) अथवा नकदी (Cash Flow) को एक्सचेंज करते हैं। स्वैप अनुबंध फ्यूचर एवं ऑप्शन की भाँति स्टॉक एक्सचेंज में ट्रेड नहीं किये जाते बल्कि ये ओवर-द-काउंटर प्रकृति के अनुबंध होते हैं, जिन्हें सामान्यतः वित्तीय संस्थानों द्वारा उपलब्ध कराया जाता है। इस अनुबंध के अंतर्गत ब्याज दरों का विनिमय, करेंसी का विनिमय आदि किया जाता है।

ब्याज दर विनिमय में दो पक्षों द्वारा लिए गए ऋण की ब्याज दरों को एक्सचेंज कर लिया जाता है, वहीं करेंसी स्वैप का इस्तेमाल मुद्राओं के एक्सचेंज रेट में आने वाले उतार-चढ़ाव से बचने के लिए किया जाता है। ऐसे अनुबंध कई सरकारें भी अन्य देशों के साथ करती हैं, ताकि भुगतान संतुलन घाटे की स्थिति में घरेलू मुद्रा के अवमूल्यन को रोका जा सके।

फ्यूचर अनुबंध (Future Contract)

फ्यूचर कॉन्ट्रैक्ट किन्हीं दो व्यक्तियों के मध्य किया गया एक ऐसा समझौता है, जिसमें भविष्य में किसी उत्पाद की खरीद या बिक्री उसकी वर्तमान कीमत पर तय की जाती है।

यह फॉरवर्ड अनुबंध के ही समान है, दोनों में मुख्य अंतर की बात करें तो फॉरवर्ड अनुबंध के विपरीत इसमें दोनों पक्षों के मध्य एक नियामक संस्था होती है। इसके अतिरिक्त जहाँ फॉरवर्ड अनुबंध अहस्तांतरणीय (Non-Transferrable) होते हैं वहीं फ्यूचर अनुबंधों को उनकी अवधि से पूर्व किसी अन्य व्यक्ति को बेचा जा सकता है।

ऑप्शन अनुबंध (Option Contract)

ऑप्शन कॉन्ट्रैक्ट किन्हीं दो पक्षों के मध्य होने वाला एक समझौता है, जिसके अनुसार अनुबंध खरीदने वाला व्यक्ति भविष्य में उस अनुबंध से संबंधित उत्पाद को खरीदने या बेचने का अधिकार तो रखता है, लेकिन वह उत्पाद को खरीदने या बेचने के लिए बाध्य नहीं होता है। वहीं ऑप्शन अनुबंध बेचने वाला व्यक्ति अनुबंध से संबंधित उत्पाद को खरीदने या बेचने के लिए बाध्य होता है।

फ्यूचर ट्रेडिंग क्या होती है?

जिस प्रकार हम स्टॉक एक्सचेंज में किसी कंपनी के स्टॉक्स खरीदते हैं, उसी प्रकार डेरिवेटिव उत्पादों में भी निवेश किया जाता है और शेयर मार्केट में होने वाली फ्यूचर एवं ऑप्शन ट्रेडिंग इसका एक उदाहरण है।

फ्यूचर्स ट्रेडिंग में फ्यूचर कॉन्ट्रैक्ट की प्रक्रिया अपनाई जाती है तथा स्टॉक एक्सचेंज मध्यस्थ की भूमिका में कार्य करते हैं, ताकि निवेशकों के हितों का संरक्षण किया जा सके।

शेयर मार्केट में फ्यूचर ट्रेडिंग किस प्रकार की जाती है इसे एक उदाहरण की सहायता से समझा जा सकता है। मान लें किसी व्यक्ति A को लगता है कंपनी XYZ, जिसका वर्तमान में एक शेयर ₹100 का है, उसके दाम एक महीने बाद ₹150 हो जाएंगे तथा व्यक्ति B जो उस कंपनी का शेयरधारक है, ठीक इसके विपरीत अनुमान लगाता है।

ऐसे में दोनों एक समझौते पर सहमत होते हैं, जिसके अनुसार यह तय किया जाता है कि एक महीने बाद B अपने XYZ कंपनी के शेयर A को उनकी वर्तमान कीमत पर बेचेगा, भले ही तब XYZ के दाम कुछ भी हो। अनुबंध की शर्तों का सही तरीके से पालन हो यह सुनिश्चित करने की लिए स्टॉक एक्सचेंज मध्यस्थ की भूमिका में मौजूद रहता है।

Also Read This

एक महीने पश्चात A अनुबंध पत्र B को सौंपेगा और बदले में B उसे XYZ कंपनी के शेयर दे देगा। डील के एग्जीक्यूशन के दौरान दोनों में से किसी एक का अनुमान गलत साबित होगा और उसे नुकसान उठाना पड़ेगा।

फॉरवर्ड अनुबंध के विपरीत फ्यूचर अनुबंध में A के पास यह विकल्प भी मौजूद रहता है, कि वो अनुबंध पत्र किसी तीसरे व्यक्ति C को हस्तांतरित कर दे, इस स्थिति में एक महीने बाद A के बजाए C, B से शेयर प्राप्त करेगा।

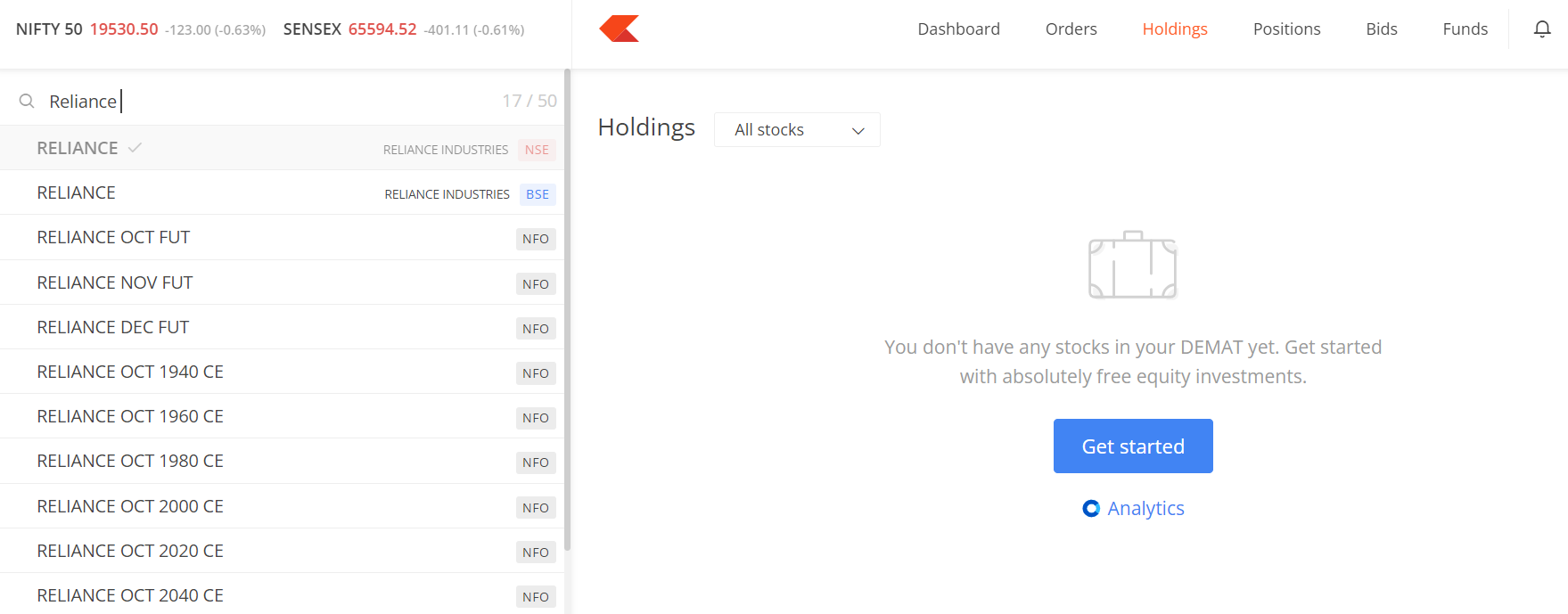

शेयर बाज़ार में फ्यूचर अनुबंध तीन अवधियों के लिए बेचे जाते हैं, जिनमें वर्तमान महिना, अगला महिना तथा अगले महीने के बाद वाला महिना शामिल है। प्रत्येक अनुबंध महीने के आखिरी गुरुवार (छुट्टियों के अतिरक्त) को समाप्त होता है। फ्यूचर ट्रेडिंग से जुड़ी कुछ अन्य महत्वपूर्ण बातें

- फ्यूचर ट्रेडिंग में किसी कंपनी के शेयर एक निश्चित संख्या अथवा लॉट में ही खरीदे जा सकते हैं

- फ्यूचर अनुबंध में व्यक्ति (क्रेता) समझौते में उल्लेखित उत्पाद को खरीदने के लिए बाध्यकारी होता है

- किसी कंपनी के फ्यूचर अनुबंध को कंपनी का नाम, अनुबंध की वैधता तथा अनुबंध का संक्षिप्त नाम (FUT) से दर्शाया जाता है।

फ्यूचर ट्रेडिंग सामान्य निवेश से कैसे अलग है?

ऊपर आपने फ्यूचर ट्रेडिंग तथा इसकी कार्यप्रणाली को जाना, ऐसे में यह प्रश्न उठना लाज़मी है, यदि व्यक्ति A को लगता है कि, एक महीने बाद XYZ कंपनी के शेयर की कीमत 50 रुपये की वृद्धि के साथ 150 हो जाएगी तो वह फ्यूचर कॉन्ट्रेक्ट खरीदने के बजाए सीधे बाज़ार से शेयर क्यों नहीं खरीद लेता है, आइए इसके कारणों को समझते हैं

पहला कारण

बाज़ार से सीधे शेयर खरीदने के लिए A के पास पर्याप्त धनराशि का उपलब्ध होना जरूरी है, जबकि उसी कंपनी का फ्यूचर अनुबंध व्यक्ति केवल कुछ कीमत देकर खरीद सकता है। इसका कारण व्यक्ति को ब्रोकरेज फर्म द्वारा दिया जाने वाला लेवरेज है जो एक तरीके का उधार होता है।

अधिकांश ब्रोकरेज फर्म अपने ग्राहकों को फ्यूचर ट्रेडिंग में ट्रेड की कुल कीमत का 90 फीसदी तक उधार उपलब्ध करवाती हैं। ग्राहकों को यह सुविधा देकर ब्रोकर उन्हें ट्रेड करने के लिए आकर्षित करते हैं, ताकि प्रत्येक ट्रेड पर सेवा तथा अन्य शुल्कों के रूप में उनकी भी कमाई हो सके।

दूसरा कारण

सामान्य शेयरों में निवेश करने से प्राप्त हुए मुनाफे पर किसी व्यक्ति को कैपिटल गेन टैक्स देना होता है। जबकि फ्यूचर तथा ऑप्शन जैसे विकल्पों से प्राप्त मुनाफे को व्यक्ति की इनकम में शामिल किया जाता है और इसमें व्यक्ति को आयकर की अलग-अलग दरों (Income Tax Slabs) के अनुसार टैक्स का भुगतान करना होता है।

चूँकि कोई व्यक्ति 6.5 लाख (5 लाख + 1.5 लाख निवेश द्वारा) रुपये सालाना तक की आय में टैक्स छूट प्राप्त कर सकता है, अतः सीधे शेयर न खरीदकर फ्यूचर अनुबंध लेना कर बचाने के लिहाज से भी एक अच्छा चुनाव है।

ऑप्शन ट्रेडिंग (Option Trading) क्या होती है?

स्टॉक एक्सचेंज के माध्यम से ऑप्शन कॉन्ट्रैक्ट की खरीद-बिक्री ऑप्शन ट्रेडिंग कहलाती है। शेयर बाज़ार में ऑप्शन कॉन्ट्रैक्ट दो प्रकार के होते हैं, जिनमें कॉल ऑप्शन एवं पुट ऑप्शन शामिल हैं।

किसी कंपनी के ऑप्शन कॉन्ट्रैक्ट को कंपनी का नाम, कॉन्ट्रैक्ट की वैधता, स्ट्राइक प्राइज तथा कॉल एवं पुट के संकेत से दर्शाया जाता है। जैसे RELIANCE OCT 1300 PE / RELIANCE OCT 1300 CE रिलायंस के अक्टूबर माह के पुट एवं कॉल ऑप्शन अनुबंध को दर्शाते हैं। ऑप्शन ट्रेडिंग निम्नलिखित चार तरीकों से करी जाती है

कॉल ऑप्शन खरीदना

कॉल ऑप्शन सामान्यतः किसी व्यक्ति द्वारा उस स्थिति में खरीदा जाता है, जब उसे किसी कंपनी के शेयर की कीमत आने वाले समय में बढ़ने की उम्मीद होती है।

आइए इसे A एवं B के उदाहरण को जारी रखते हुए समझते हैं, इस स्थिति में व्यक्ति A तथा B के मध्य एक समझौता होता है, जिसके अनुसार व्यक्ति B, A को विकल्प देता है, यदि A वर्तमान में कुछ धनराशि प्रीमियम के तौर पर B के पास जमा करा दे, तो B एक महीने के अंत में A को XYZ के शेयर वर्तमान भाव (100 रुपये) पर बेचेगा तथा A के पास एक महीने पश्चात शेयर खरीदने अथवा न खरीदने का विकल्प भी रहेगा।

एक महीने पश्चात यदि A का अनुमान सही रहता है और शेयर की कीमत 150 रुपये हो जाती है तो A अनुबंध के अनुसार B से शेयर खरीद लेगा, किन्तु यदि शेयर का दाम 100 से कम रहा तो A समझौते से बाहर भी आ सकता है। इस स्थिति में उसे केवल पूर्व में जमा किये गए शुल्क या प्रीमियम का नुकसान होगा।

कॉल ऑप्शन बेचना

कॉल ऑप्शन किसी व्यक्ति द्वारा ऐसी स्थिति में बेचा जाता है जब उसे किसी कंपनी के शेयर की कीमत में गिरावट होने की संभावना नजर आती है। ऊपर दिए गए उदाहरण में B वह व्यक्ति है जो A को कॉल ऑप्शन बेचता है, कॉल ऑप्शन बेचने वाला व्यक्ति अनुबंध की वैधता की समाप्ति पर शेयर बेचने के लिए बाध्य होता है।

पुट ऑप्शन खरीदना

कॉल ऑप्शन के विपरीत पुट ऑप्शन सामान्यतः किसी व्यक्ति द्वारा तब खरीदा जाता है, जब उसके पास किसी कंपनी के शेयर मौजूद हों तथा उसे आने वाले समय में उस कंपनी के शेयरों कीमत में गिरावट का अंदेशा हो। यह ट्रेड सामान्यतः नुकसान से बचने के लिए किया जाता है, दूसरे शब्दों में इसे इंश्योरेंस के तौर पर भी देखा जा सकता है।

मान लें B को लगता है XYZ के दाम आने वाले एक महीने में 100 रुपये से नीचे रहेंगे, इस स्थिति में वह A से एक पुट ऑप्शन कॉन्ट्रैक्ट खरीदता है, जिसके अनुसार यह तय किया जाता है, कि एक महीने बाद वह, A को वर्तमान कीमत पर XYZ के शेयर बेचेगा। इसके लिए वह, व्यक्ति A को एक प्रीमियम का भुगतान भी करता है।

यदि एक माह पश्चात शेयर की कीमत 100 रुपये से अधिक रही तो B के पास विकल्प है की वह अनुबंध की शर्तों को न मानते हुए उससे बाहर निकल जाए, वहीं यदि B का अनुमान सही साबित हुआ तो वह समझौते के अनुसार अपने शेयर A को 100 रुपयों में बेच देगा तथा शेयर में आई गिरावट से बच जाएगा।

पुट ऑप्शन बेचना

पुट ऑप्शन (Put Options) ऐसे व्यक्ति द्वारा बेचा जाता है, जिसे आने वाले समय में किसी शेयर के दाम में वृद्धि होने का अंदेशा हो। पुट ऑप्शन बेचने वाला व्यक्ति शेयर खरीदने के लिए बाध्य होता है।

कॉल एवं पुट ऑप्शन खरीदने वाले व्यक्ति की हानि सीमित (केवल प्रीमियम) होती है तथा लाभ असीमित हो सकता है। वहीं कॉल एवं पुट ऑप्शन बेचने वाले की बात करें, तो उसका लाभ तो सीमित (केवल प्रीमियम) होता है, जबकि हानि असीमित हो सकती है।

हालाँकि यहाँ विक्रेता को सीधे तौर पर हानि नहीं हो रही है, बल्कि हानि से आशय अनुबंध न करने पर उसे हो सकने वाले लाभ से है, अतः यह कहा जा सकता है कि ऑप्शन अनुबंध बेचने वाले व्यक्ति का जोखिम अनुबंध खरीदने वाले व्यक्ति की तुलना में अधिक होता है।

Futures & Options ट्रेडिंग में कितना रिस्क है?

Future & Options ट्रेडिंग किसी कंपनी के शयरों को खरीदने से कहीं अधिक जोखिम भरा होता है इसके कुछ मुख्य कारण निम्नलिखित हैं-

- F&O ट्रेडिंग में शेयर अथवा कोई भी Underlying Asset मनचाही मात्रा के विपरीत केवल निर्धारित संख्या में ही खरीदा जा सकता है, जिसके चलते यहाँ सामान्य निवेश से अधिक नुकसान होने का जोखिम बना रहता है।

- चूँकि F&O में केवल निर्धारित लॉट में ही ट्रेडिंग करना संभव है, ऐसे में कई बार एक लॉट की कीमत बहुत अधिक होने के कारण निवेशक ब्रोकर द्वारा दिए जाने वाले उधार से ट्रेड करने लगते हैं और नुकसान होने की स्थिति में उनकी निवेश की गई रकम तो डूबती ही है साथ में उस पर भरी भरकम कर्ज भी चढ़ता है।

Futures & Options ट्रेडिंग कैसे करें?

Futures & Options ट्रेडिंग करने के लिए एक डीमैट एकाउंट की आवश्यकता होती है, जिसे किसी भी ब्रोकरेज फर्म जैसे जीरोधा आदि के साथ खुलवाया जा सकता है। इसके बाद ब्रोकर द्वारा उपलब्ध करवाए गए ट्रेडिंग एकाउंट के मध्यम से आप मनचाही कंपनी के Futures & Options कॉन्ट्रैक्ट खरीद सकते हैं।

सार-संक्षेप

फ्यूचर्स एंड ऑप्शंस दो प्रमुख डेरिवेटिव उत्पाद हैं अर्थात ऐसे वित्तीय उपकरण हैं, जिनकी अपनी खुद की कोई कीमत नहीं होती है बल्कि इनकी कीमत इनमें अंतर्निहित एसेट से होती है। ये डेरिवेटिव उत्पाद शेयरों की भांति स्टॉक एक्सचेंज में खरीदे और बेचे जाते हैं।

गौरतलब है कि, ब्रोकरेज फर्म द्वारा दिए जाने वाले लेवरेज तथा बहुत कम समय में अमीर बनने की लालसा के चलते फ्यूचर्स एंड ऑप्शंस ट्रेडिंग (F&O Trading) रिटेल निवेशकों के बीच खासा लोकप्रिय होती जा रही है। बाजार नियामक सेबी की एक रिपोर्ट में बताया गया है कि, F&O ट्रेडिंग में 10 में से 9 निवेशक अपना पैसा डुबाते हैं।

F&O सेगमेंट में रिटेल निवेशकों की लगातार बढ़ती संख्या सरकार एवं केन्द्रीय बैंक के लिए भी चिंता का विषय बना हुआ है, लिहाजा डेरिवेटिव उत्पादों जैसे Futures & Options में ट्रेडिंग करने से पहले बेहतरीन वित्तीय प्रबंधन, बाजार की जरूरी जानकारी तथा किसी वित्तीय सलाहकार से परामर्श करना बेहद जरूरी है।