वित्त वर्ष 2023-24 के लिए इनकम टैक्स रिटर्न फ़ाइल करने की आखिरी तारीख 31 जुलाई 2024 है। यदि आप एक टैक्सपेयर हैं और अभी तक अपना इनकम टैक्स रिटर्न फ़ाइल नहीं कर पाए हैं, तो समय रहते ऐसा कर लें अन्यथा आपको कई तरीकों से नुकसान उठना पड़ सकता है।

यदि टैक्सपेयर 31 जुलाई 2024 तक अपना ITR दाखिल करने में विफल रहते हैं तो उनके पास 31 दिसंबर 2024 तक लेट आईटीआर फ़ाइल करने का विकल्प होगा, किन्तु इसके लिए उन्हें लेट फीस का भुगतान भी करना होगा।

Also Read : भारत में लॉटरी को लेकर क्या नियम हैं और जीतने पर कितना टैक्स देना होगा?

ये शुल्क पाँच लाख तक की सालाना आय वालों के लिए 1000 तथा इससे अधिक आय वालों के लिए 5000 रुपये है। लेट फीस के साथ ही समय पर ITR ना भर पाने वाले टैक्सपेयर्स को संबंधित वित्त वर्ष के लिए स्वतः नई कर व्यवस्था में भी स्विच कर दिया जाएगा। गौरतलब है कि, नई कर व्यवस्था में 80C जैसी टैक्स छूट उपलब्ध नहीं हैं।

आईटीआर फ़ाइल करने की समय सीमा बेहद करीब है, ऐसे में यदि आप भी जानना चाहते हैं कि ITR भरना आपके लिए जरूरी है या नहीं, तो इस लेख के जरिये ITR से जुड़ी अपनी सभी शंकाओं को दूर कर सकते हैं। इस लेख में हमनें इनकम टैक्स रिटर्न क्या है, यह किन लोगों के लिए भरना अनिवार्य है, ITR भरने के क्या फायदे हैं तथा ऑनलाइन ITR भरने की प्रक्रिया को स्टेप-बाय-स्टेप समझाया है।

इनकम टैक्स रिटर्न या ITR क्या होता है?

इनकम टैक्स रिटर्न (ITR) को हिन्दी में आयकर रिटर्न कहा जाता है। यह एक फॉर्म है, जिसे एक निश्चित सीमा से अधिक की सालाना आय वाले प्रत्येक व्यक्ति के लिए भरना अनिवार्य है। इस फॉर्म में किसी व्यक्ति को अपने एक वित्त वर्ष का सम्पूर्ण आर्थिक लेखा-जोखा भरकर इनकम टैक्स डिपार्टमेंट में दाखिल करना होता है। इनकम टैक्स रिटर्न दाखिल करने के दौरान निम्नलिखित आर्थिक विवरण सरकार को देने होते हैं

- एक वित्त वर्ष के दौरान व्यक्ति द्वारा समस्त स्रोतों से अर्जित कुल आय

- आयकर कटौतियां जैसे 80C, 80D, 80E इत्यादि

- चल एवं अचल संपत्ति का विवरण

- समस्त बैंक खातों का विवरण

- कुल भुगतान किये गए टैक्स का विवरण जैसे TDS

- समस्त देनदारियाँ जैसे बैंक लोन इत्यादि

इनकम टैक्स रिटर्न के जरिए सरकार को यह जानने में मदद मिलती है कि आप सालाना कितनी कमाई करते हैं, आपकी कमाई के स्रोत क्या-क्या हैं और क्या आप अपनी कमाई पर मुनासिब टैक्स भरते हैं या नहीं। इसके साथ ही ITR डेटा का विश्लेषण कर सरकार डाइरेक्ट टैक्स से आने वाले कुल राजस्व की गणना भी कर पाती है।

इनकम टैक्स रिटर्न कौन भर सकता है?

आयकर रिटर्न भरने का सीधा सा मतलब है कि आप अपनी कुल वार्षिक आय का ब्यौरा सरकार को देना चाहते हैं, ताकि आपकी कुल कमाई पर टैक्स लायबिलिटी की गणना हो सके, लिहाजा इसे किसी भी व्यक्ति द्वारा भरा जा सकता है। आयकर रिटर्न भरने के लिए यह जरूरी नहीं है कि, आपकी वार्षिक आय कर के अधीन आती हो। हालाँकि सालाना 2.5 लाख रुपये से कम कमाने वाले लोग इसे भरने के लिए कानूनी रूप से बाध्य नहीं हैं।

यह भी पढ़ें – सरकारी बॉन्ड क्या होते हैं, कितने प्रकार के होते हैं तथा इन्हें कैसे खरीद सकते हैं?

पुरानी कर व्यवस्था के तहत 60 वर्ष से कम उम्र के लोग जो सालाना 2.5 लाख रुपये से अधिक कमाते हैं उनके लिए आईटीआर भरना अनिवार्य है। आईटीआर भरने की ये सीमा 60 वर्ष से अधिक उम्र के लोगों के लिए 3 लाख रुपये हैं।

इसके अलावा जिन्होंने नई कर व्यवस्था को चुना है, उनकी सालाना आय अगर 3 लाख रुपये से अधिक होती है तो उनके लिए इनकम टैक्स रिटर्न भरना जरूरी है। व्यक्तिगत टैक्सपेयर्स के अलावा भारत में पंजीकृत किसी भी फर्म अथवा कंपनी के लिए आयकर रिटर्न भरना अनिवार्य है, इस स्थिति में उनकी आय मायने नहीं रखती।

आयकर रिटर्न के विभिन्न फॉर्म

आयकर विभाग द्वारा आयकर रिटर्न (Income Tax Return) भरने के लिए 7 अलग-अलग फॉर्म जारी किये जाते हैं, प्रत्येक व्यक्ति को उसकी आय अथवा आय के स्रोतों के आधार पर किसी एक फॉर्म को भर के जमा करना होता है। आइए जानते हैं आयकर विभाग द्वारा जारी किये जाने वाले प्रत्येक फॉर्म तथा इन्हें भरने के लिए आवश्यक शर्तों को-

आईटीआर-1 (सहज)

इनकम टैक्स रिटर्न-1 अथवा सहज निवासी व्यक्तियों (Resident Individuals) द्वारा दाखिल किया जाता है, जिनकी अधोलिखित स्रोतों यथा वेतन, एक घर की संपत्ति, अन्य स्रोत (लॉटरी तथा घुड़दौड़ की जीत से प्राप्त आय तथा कैपिटल गेन को छोड़कर), कृषि (₹ 5,000 तक की आय) से कुल वार्षिक आय 50 लाख तक हो।

इसके अतिरिक्त कोई व्यक्ति, जो किसी कंपनी में निदेशक (Director) के पद पर है, किसी गैर-सूचित कंपनी (Unlisted) में शेयरधारक है, भारत के बाहर कोई परिसंपत्ति (Asset) रखता है वह ITR-1 को भरने के लिए योग्य नहीं होगा।

आईटीआर-2

यह ऐसे व्यक्तियों या हिंदू अविभाजित परिवारों (HUF) द्वारा भरा जाता है, जिनकी व्यवसाय तथा पेशे (Business & Profession) के अतिरिक्त अन्य स्रोतों से आय होती है।

गौरतलब है कि, ITR-1 के विपरीत यहाँ अन्य किसी प्रकार के प्रतिबंध शामिल नहीं हैं। उदाहरण के तौर पर ITR-1 केवल एक घर की संपत्ति से होने वाली आय की स्थिति में ही भरा जा सकता था, जबकि यहाँ ऐसी कोई शर्त नहीं है।

आईटीआर-3

यह ITR-2 का और अधिक विस्तृत रूप है, यह फॉर्म भी निवासी व्यक्तियों तथा हिन्दू अविभाजित परिवारों के लिए है। ITR-2 के विपरीत इसे किसी व्यवसाय तथा पेशे (Business and Profession) से प्राप्त आय की स्थिति में भरा जा सकता है।

आईटीआर-4 (सुगम)

यह फॉर्म निवासी व्यक्तियों, HUFs तथा फर्मों (LLP के अतिरिक्त) के लिए है, जिनकी एक घर की संपत्ति, कृषि (₹ 5,000 तक की आय) एवं आयकर अधिनियम की धारा 44AD, 44ADA तथा 44AE के तहत व्यवसाय एवं पेशे से प्राप्त कुल आय 50 लाख तक हो।

ITR-1 की तरह यदि कोई व्यक्ति, जो किसी कंपनी में निदेशक (Director) के पद पर है, किसी गैर-सूचित कंपनी (Unlisted) में शेयरधारक है, भारत के बाहर कोई परिसंपत्ति रखता है, ITR-4 को भरने के लिए योग्य नहीं होगा।

आईटीआर-5

यह फॉर्म किसी (i) व्यक्ति, (ii) HUF, (iii) कंपनी तथा (iv) ITR-7 दाखिल करने वाले व्यक्ति को छोड़कर अन्य जैसे Limited Liability Partnership (LLPs), Firms, Association of Persons, Cooperative Societies आदि द्वारा भरा जाता है।

आईटीआर-6

यह फॉर्म कंपनियों द्वारा भरा जाता है, जो कंपनी अधिनियम के तहत पंजीकृत हैं और आयकर अधिनियम की धारा 11 के तहत छूट का दावा नहीं करती हैं।

आईटीआर-7

यह व्यवसायों सहित उन सभी लोगों के लिए है, जिन्हें आयकर अधिनियम की धारा 139(4A), धारा 139(4B), धारा 139(4C), धारा 139(4D), धारा 139 (4E) या 139 (4F) के तहत आयकर रिटर्न फाइल करना आवश्यक है। इस श्रेणी में मुख्यतः धार्मिक ट्रस्ट, राजनीतिक दल, अस्पताल, समाचार संस्थाएं, विश्वविद्यालय, वैज्ञानिक अनुसंधान आदि शामिल हैं।

इनकम टैक्स रिटर्न कैसे भरें?

वर्तमान में ऑनलाइन माध्यम से आयकर रिटर्न भरना बेहद आसान एवं सुविधाजनक है। यहाँ हमनें विभिन्न चरणों में ऑनलाइन आयकर रिटर्न फ़ाइल करने के विषय में समझाया है।

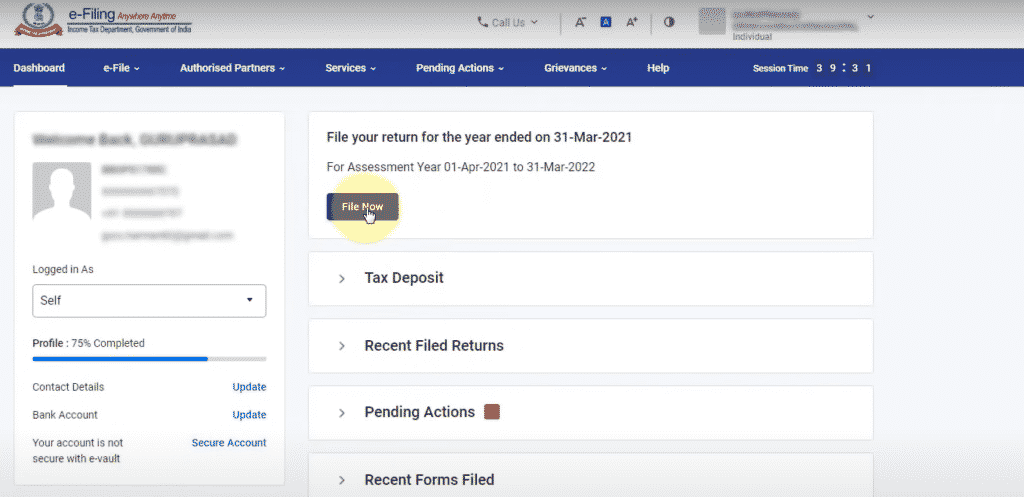

#1 पहला चरण : ऑनलाइन रिटर्न दाखिल करने के लिए आयकर विभाग के ऑनलाइन पोर्टल पर पंजीकरण कर लॉग इन करें। ऑनलाइन पोर्टल में लॉग इन करने के बाद, ‘e-File’ टैब पर क्लिक करें और फिर ‘आयकर रिटर्न फाइल करें’ वाले विकल्प का चयन करें।

#2 दूसरा चरण : अब उस निर्धारण वर्ष (Assessment Year) का चयन करें, जिसके लिए आप अपना आयकर रिटर्न दाखिल करना चाहते हैं तथा ‘Continue’ पर क्लिक करें।

#3 तीसरा चरण : इस चरण में आपसे अपना रिटर्न दाखिल करने के माध्यम के विषय में पूछा जाएगा, जिसे आप अपने अनुसार ऑनलाइन या ऑफलाइन चुन सकते हैं। चूँकि हम यहाँ ऑनलाइन रिटर्न भरने के विषय में बता रहें हैं अतः आगे के चरण उसी स्थिति में लागू होंगे यदि आप ऑनलाइन विकल्प का चुनाव करते हैं।

Also Read

#4 चौथा चरण : अब आपसे आपके स्टेटस जैसे Individual, HUF या Others के बारे में पूछा जाएगा इसे अपने अनुसार भरें तथा 'Continue' पर क्लिक कर जो भी लागू होता हो उस ITR फॉर्म का चयन करें।

#5 पाँचवां चरण : इसके बाद आपसे आयकर रिटर्न दाखिल करने के कारण के विषय में पूछा जाएगा अपने अनुसार उपयुक्त विकल्प का चुनाव करें तथा 'Continue' पर क्लिक करें।

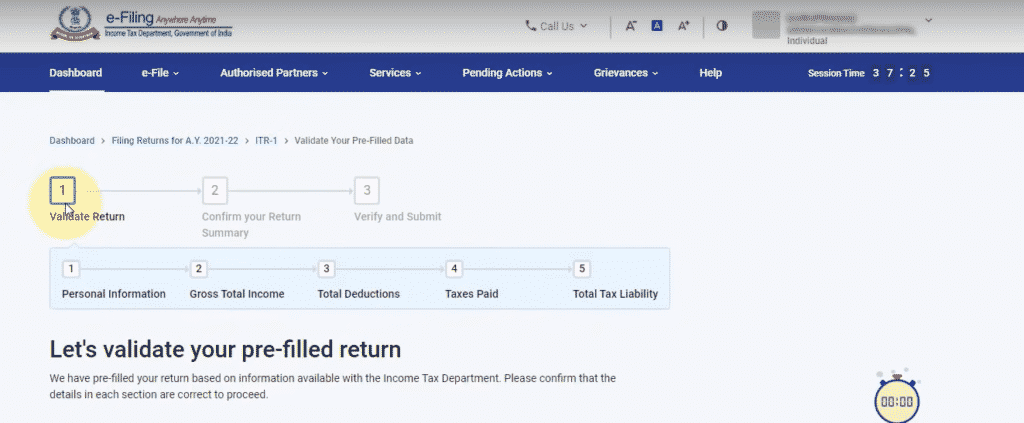

#6 छठा चरण : इस चरण में आपको पहले से दर्ज (Pre-Filled) अपनी पर्सनल डीटेल्स जैसे आपका नाम, पता, Gross Income, Total Deduction, Tax Paid, Total Tax Liabilities इत्यादि को वेरीफाई करना होगा। गौरतलब है कि, पहले से दर्ज किसी जानकारी के गलत होने या जानकारी के दर्ज न होने पर स्वयं सही जानकारी दर्ज करें।

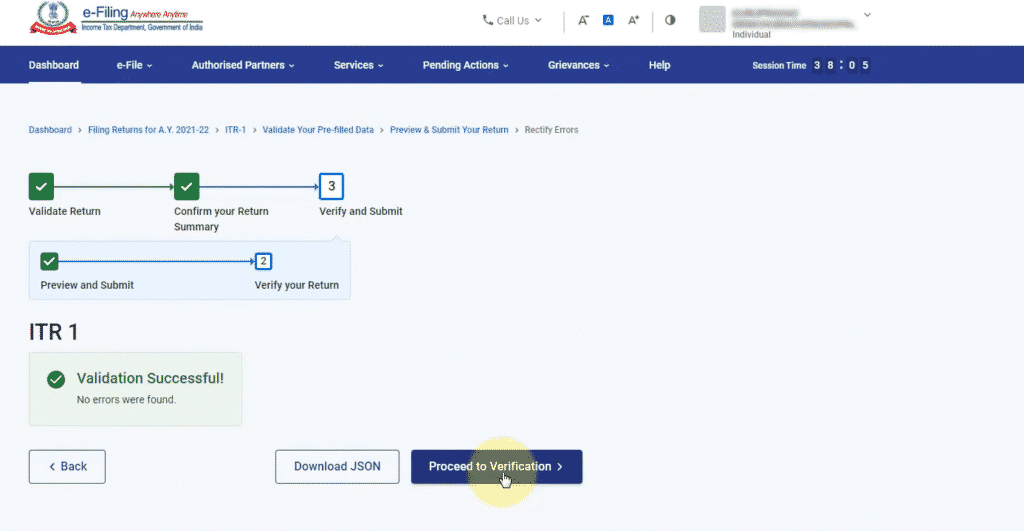

#7 सातवां चरण : अब आपकी कंप्यूटर स्क्रीन में आपके द्वारा चयनित ITR फॉर्म खुल जाएगा, जिसमें आपकी समस्त जानकारियाँ दर्ज होंगी। सभी जानकारियों को जाँचें और सुनिश्चित करें कि, उक्त सभी विवरण सही हैं। इसके पश्चात "Proceed to Validation" पर क्लिक करें।

#8 आठवाँ चरण : "Validation" हो जाने के पश्चात "Proceed to Verification" पर क्लिक करें। यहाँ आप कई माध्यमों से सत्यापन करवा सकते हैं, जिनमें सबसे आसान तरीका आधार द्वारा सत्यापन है। एक बार सत्यापन हो जाने के पश्चात आपका आयकर रिटर्न सफलता पूर्वक भरा जाएगा।

ITR भरने के फायदे

आयकर रिटर्न भरना एक जिम्मेदार नागरिक का प्रमाण तो है ही इसके साथ ही यह रिटर्न दाखिल करने वाले व्यक्ति को कई अन्य फायदे भी देता है। इनमें से कुछ महत्वपूर्ण निम्नलिखित हैं

#1 आय का प्रमाण

आयकर रिटर्न फाइल करने पर मिलने वाला प्रमाण पत्र, किसी व्यक्ति की आय का प्रामाणिक दस्तावेज होता है, जिससे व्यक्ति की आर्थिक स्थिति का अंदाजा लगाया जा सकता है। चूँकि यह किसी व्यक्ति की आय का सरकारी प्रमाण है अतः इस प्रमाण पत्र के माध्यम से क्रेडिट कार्ड अथवा लोन के लिए आवेदन करने में सहूलियत होती है।

#2 विदेश यात्रा में सहायक

किसी विदेश यात्रा करने में उस देश का वीजा एक अनिवार्य दस्तावेज है और इसे प्राप्त करने में आयकर रिटर्न का प्रमाण महत्वपूर्ण भूमिका निभाता है। कई देश वीजा एप्लीकेशन के दौरान किसी यात्री की आर्थिक स्थिति का आँकलन करने के लिए आयकर रिटर्न का प्रमाण मांगते हैं।

#3 टैक्स में छूट प्राप्त करने हेतु

TDS/TCS एक ऐसी व्यवस्था है, जिसमें किसी इम्प्लॉयर द्वारा व्यक्ति की आय से ही टैक्स काट लिया जाता है, ताकि कर्मचारी को स्वयं टैक्स ना भरना पड़े। किन्तु इस व्यवस्था के चलते कई बार किसी व्यक्ति की आय से ऐसी स्थिति में भी टैक्स काट लिया जाता है, जबकि उसकी कुल वार्षिक आय टैक्स के दायरे से बाहर हो। ऐसे में आयकर रिटर्न दाखिल कर सरकार से रिफ़ंड प्राप्त किया जा सकता है।

#4 निवेश में हुए नुकसान से भरपाई

हमनें "शेयर बाजार के मुनाफे में लगने वाले टैक्स" वाले लेख में बताया था कि, बाजार में किये किसी निवेश में हुए नुकसान की अगले कुछ सालों (निवेश की प्रकृति के अनुसार) तक भरपाई की जा सकती है।

इस सुविधा का लाभ लेने के लिए आयकर रिटर्न भरना बेहद आवश्यक है। यही एक दस्तावेज है, जो इस बात की पुष्टि करता है कि, निवेशक को किसी वित्तीय वर्ष के दौरान निवेश में नुकसान हुआ है।

#5 अधिक बीमा कवर में सहायक

एक करोड़ अथवा उससे अधिक के बीमा कवर या टर्म प्लान के लिए आयकर रिटर्न की आवश्यकता होती है, ताकि बीमा कंपनियाँ बीमाधारक की आर्थिक स्थिति तथा वित्तीय व्ययहार का अंदाज़ा लगा सकें।

#6 कारोबार में सहायक

किसी कारोबार की शुरुआत करने में भी आयकर रिटर्न सकारात्मक भूमिका अदा करता है। समय पर भरा गया आयकर रिटर्न निवेशकों को किसी कारोबार में निवेश करने के लिए प्रोत्साहित करता है। इसके अतिरिक्त किसी सरकारी ठेके इत्यादि के आवेदन हेतु भी यह अनिवार्य दस्तावेज है।

#7 लोन अप्रूवल

हम सभी को जीवन के किसी न किसी हिस्से में बड़े खर्चों की पूर्ति के लिए कर्ज लेने की जरूरत पड़ती है। ऐसे में यदि आप समय से अपना इनकम टैक्स रिटर्न (ITR) भरते हैं तो आपको किसी भी बैंक से लोन लेने में आसानी होगी। साथ ही बैंक भी लोन के लिए अप्रूवल देने में अधिक समय नहीं लेगा।

#8 पेनाल्टी से सुरक्षा

आयकर रिटर्न अथवा ITR भरने का एक और मुख्य फायदा पेनाल्टी (Penalty) से बचना है। यदि आप सालाना 2.5 लाख रुपये से अधिक कमाते हैं तथा समय पर ITR भरने में असफल रहते हैं तो आपको 1000 रुपये का विलंब शुल्क (Late Fee) देना होगा। वहीं यदि आपकी सालाना आय 5 लाख से अधिक है तो यह राशि बढ़कर 5000 हो जाएगी।

सार-संक्षेप (Summary)

ITR एक दस्तावेज या फॉर्म है, जिसे किसी व्यक्ति द्वारा भर कर इनकम टैक्स डिपार्टमेंट में जमा किया जाता है। इस फॉर्म में व्यक्ति की समस्त स्रोतों से आने वाली कुल वार्षिक आय और उस पर चुकाए जाने वाले टैक्स की जानकारी होती है। ITR में दाखिल की गई जानकारी किसी एक विशेष वित्तीय वर्ष से संबंधित होती है।

कोई भी व्यक्ति जिसकी वार्षिक आय 2.5 लाख रुपये से अधिक है उसे ITR अनिवार्य रूप से भरना होता है। आयकर विभाग द्वारा ITR भरने के लिए 7 अलग-अलग प्रकार के फॉर्म उपलब्ध कराए जाते हैं।

यह भी पढ़ें - भारत में गिफ्ट्स पर लगने वाला टैक्स तथा इससे संबंधित सभी महत्वपूर्ण जानकारी

प्रत्येक व्यक्ति, कंपनी अथवा संस्था को उस पर लागू होने वाली शर्तों के अनुसार किसी एक फॉर्म को भरना होता है। ऊपर हमनें प्रत्येक फॉर्म की सभी शर्तों को विस्तार से समझाया है।

कई बार किसी व्यक्ति की आय में से सोर्स पर ही टैक्स काट लिया जाता है, जिसे Tax Deducted at Source (TDS) कहते है। अब यदि व्यक्ति कि समस्त स्रोतों से कुल वार्षिक आय टैक्स के दायरे से बाहर है तो ऐसी स्थिति में वह इनकम टैक्स रिटर्न फ़ाइल कर, जो अतिरिक्त टैक्स का भुगतान उसके द्वारा किया गया है उसका रिफंड प्राप्त कर सकता है।